Начало нового проекта или расширение существующего бизнеса всегда должно сопровождаться конкретными цифрами, данными и точными расчетами. В ином случае прогнозы развития и перспектив не убедительны ни для партнеров, ни для инвесторов. Александр Кондрашонок, партнер и заместитель директора международной консалтинговой компании ASER рассказал "Про бизнес", как составить финансовую модель своего бизнеса, чтобы найти для него финансирование и быть убедительным проектом для партнеров.

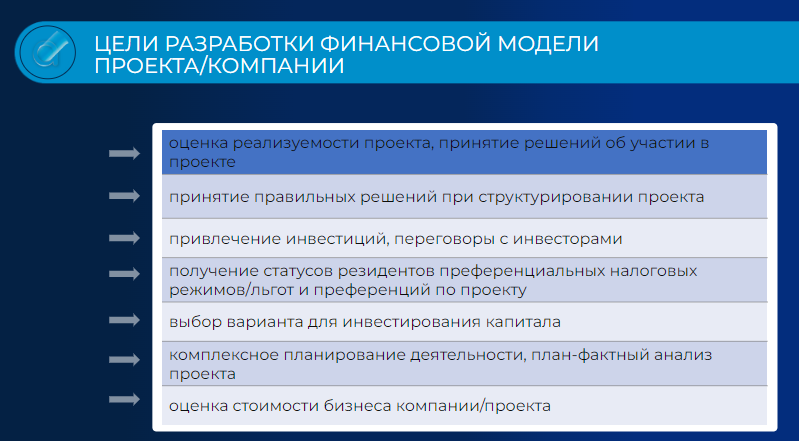

— Основное назначение финансовой модели, исходя из опыта работы нашей компании с клиентами, — это оценка инвестиционного проекта. Другими словами: мы помогаем определиться собственнику бизнеса, стоит или нет заходить в тот или иной инвестиционный проект. Как правило, основатели бизнеса оценивают проект двумя путями. Первый — интуитивный. Такой подход будет иметь успех в том случае, когда у инвестора есть реальный опыт ведения данного бизнеса, примерное понимание бизнес-процессов и ключевых цифр проекта, а также относительно небольшие капиталовложения и риски в проект.

И второй — оценка проекта с разработкой финансовой модели, которая используется для того, чтобы принять объективное решение.

Сегодня финансовая модель — инструмент управления бизнесом, где вы видите всю экономику будущего бизнеса, плюсы и минусы: выручку, затраты, инвестиции, которые вам необходимы для того, чтобы реализовать проект, финансовый результат (какую прибыль вы получите, сколько составит ваш личный доход как собственника бизнеса).

Вторая ключевая задача, решаемая с использованием финансовой модели, — это привлечение инвестиций и партнеров в проект. Сейчас 80−90% проектов, которые финансируются за счет привлекаемых средств инвесторов, невозможны без модели. Финансовая модель — это тот инструмент, на основании которого инвестор будет понимать, стоит ли сегодня инвестировать в ваш бизнес.

Важное назначение финансовой модели — это привлечение заемного финансирования. Для любого банка, финансового института, которые рассматривают ваш инвестиционный проект, основной инструмент в принятии решения — это финансовая модель. На основании показателей финансовой модели определяется кредитная ставка, срок кредитования, залоги, контрольные показатели и другие ключевые вопросы взаимоотношения банка и кредитора.

Следующее назначение финансовой модели — стратегическое планирование и управление бизнесом. У нас есть ряд клиентов, которые используют финансовую модель для того, чтобы видеть денежные потоки, делать их анализ и дальше планировать свою деятельность на какой-то период прогнозирования. Если вы делаете такую управленческую финмодель своей компании, то нормально планировать на длительный срок — 3−5 лет.

На какие вопросы отвечают финансовые модели проекта:

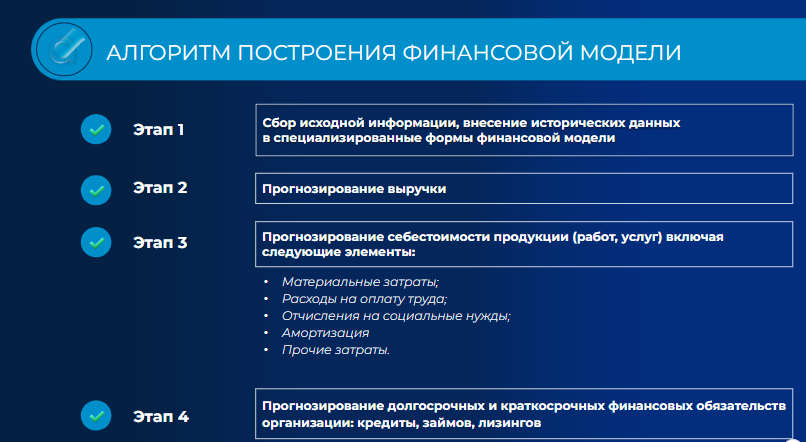

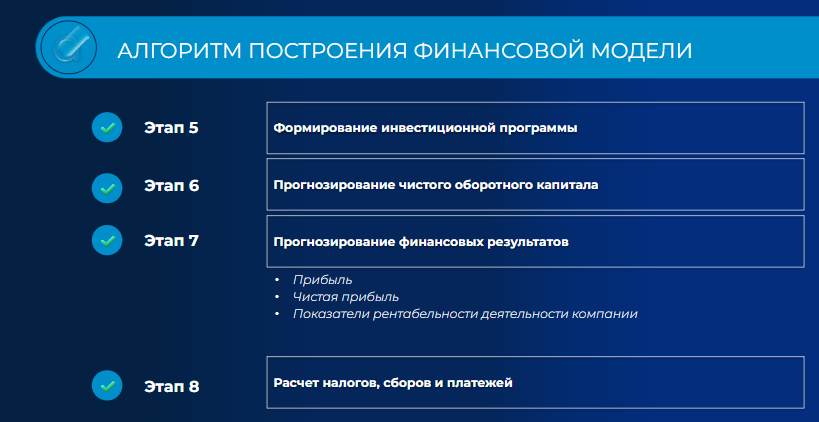

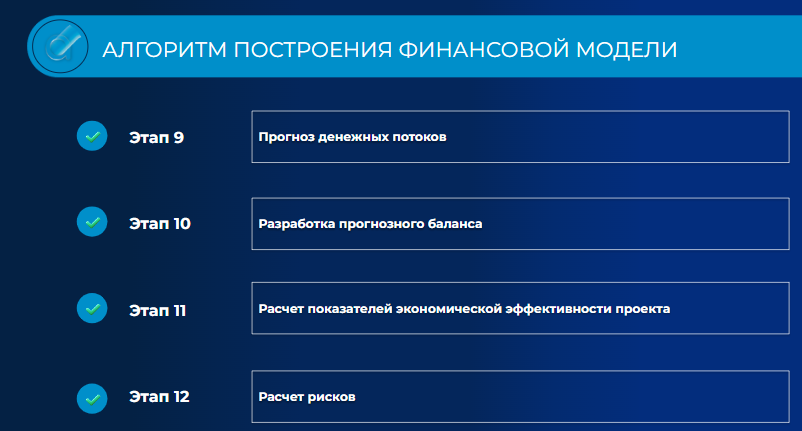

Для того, чтобы финансовая модель работала, есть определенные правила составления и работы с ней. Мы для удобства используем определенный алгоритм составления финансовой модели, который наиболее удобен в пользовании и анализе: наша компания разработала корпоративный интерфейс финмодели, который учитывает все современные международные практики.

Как правило, модель делается в excel.

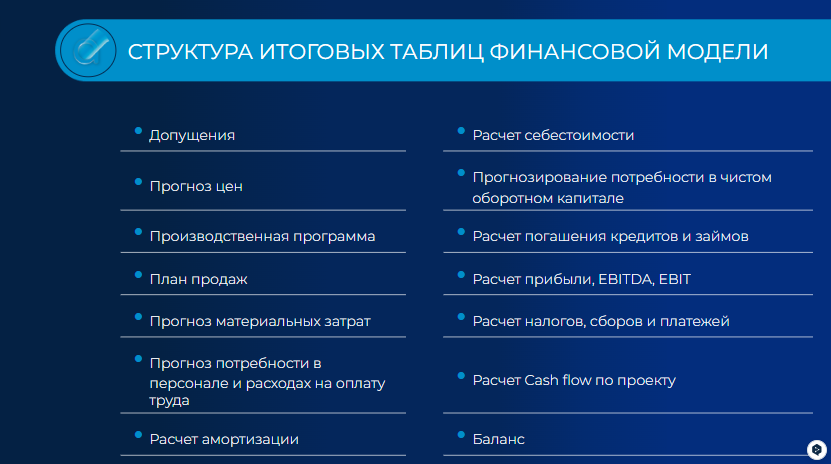

Первый блок — вкладка «допущения». Это показатели, существенно влияющие на бизнес либо на инвестиционный проект. Это, например, может быть производственная мощность предприятия, цены, численность персонала, налоги, валюта расчета, показатели инфляции, ставка дисконтирования т.д.

Второй блок — детализированные расчеты ключевых параметров компании либо проекта: план продаж, штатное расписание компании, расчет себестоимости, калькуляции на ключевые продукты, инвестиции, рекламный бюджет и т.д. Далее делаются промежуточные панели, которые можно заполнять самостоятельно собственником либо командой компании/проекта.

Третий блок — интеграция всех показателей, итоговая таблица, которая показывает нам суммарный финансовый результат деятельности проекта либо компании. В итоговых таблицах рассчитывается финансовый результат (P&L), денежный поток, эффективность инвестиций.

Разработав финансовую модель, в дальнейшем вы можете принимать обдуманные управленческие решения, основываясь на реальных цифрах вашего бизнеса. Например, вы продаете продукцию вашему ключевому клиенту с отсрочкой платежа в 40 дней, а завтра он просит 60 дней отсрочки платежа. Возникает вопрос, может ли ваша компания пойти на такие условия и как это отразится на вашем бизнесе? Или, допустим, поменялись условия работы с банком. Сегодня кредитная ставка одна, завтра — она выросла. Как это повлияет на ваш бизнес?

В финансовой модели вы изменяете процентную ставку по одному из ваших кредитов, затем пересчитываются показатели — и вы видите результат и влияние на бизнес.

Еще один пример — изменение юрисдикции. Вы сегодня работаете на стандартных условиях налогообложения, а завтра стали резидентом ПВТ или Великого камня. Какое влияние окажут данные льготы и преференции на ваш бизнес?

Если мы говорим про действующий бизнес, то в этом случае составляется прогнозная финансовая модель компании. Как построить такую модель? Сначала производится анализ и систематизация ключевых фактических показателей за последние год-два. С учетом исторических данных рассчитываются прогнозные показатели. Вы не можете строить прогнозную модель, не опираясь на исторические данные вашей компании.

Для расчета инвестпроекта есть 2 типа финмоделей. Первый — расчет бизнес-проекта без привязки к существующему бизнесу (Greenfield-проект). Показатели эффективности, денежный поток и финансовый результат рассчитывается только для проекта.

И второй — Brownfield-проект, когда на базе действующего бизнеса формируется новая бизнес-идея (инвестиционный проект). И финансовая модель в данном случае должна показать: интересен ли вашей компании новый бизнес-проект, как это повлияет в целом на развитие вашей компании.

Для того, чтобы ваша модель была убедительной, чтобы в нее поверили инвесторы, партнеры, она должна опираться не просто на идеи, а на реальные данные. Для того, чтобы составить финансовую модель и ее презентовать, должна быть проделана определенная работа, подтвержденная документами, контактами, переговорами и реальными цифрами.

Очень часто первое, на что обращают внимание наши клиенты и их партнеры, инвесторы, — как сформировался объем инвестиций, модель монетизации, расчет операционных затрат. Когда мы готовим нашу финансовую модель для инвестора, работаем по каждому блоку, объясняем, откуда и как сформирован тот или иной параметр.

Прежде всего, необходимо сформировать массив информации, которая необходима для того, чтобы модель была объективна. Второе действие — это построение модели. Формируем выручку, затраты, основные допущения, промежуточные расчеты, итоговую таблицу, которая показывает весь финансовый результат в рамках проекта.

Как правило, финансовая модель компании либо бизнес-проекта разрабатывается в нескольких сценариях. Для чего это необходимо? На проект либо бизнес компании влияет ряд факторов, которые невозможно или сложно предсказать с полной достоверностью. Например, завтра будут ограничены рынки продаж, ставка аренды может измениться, либо сегодня ставка кредита 15%, завтра она — 25%. Как это повлияет на ваш бизнес?

Когда составляется финансовая модель, разрабатываются несколько ее сценариев. Обычно мы используем три основных: это оптимистичный, базовый и консервативный.

Базовый сценарий — это тот целевой прогноз, по которому вы планируете работать (наиболее вероятный).

Пессимистичный либо консервативный сценарий — это тот минимальный прогноз развития бизнеса, при котором вы будете условно «на плаву» и сможете будущей выручкой покрывать операционные затраты (работать безубыточно). В таких сценариях рассчитывается минимально допустимый объем продаж, максимальная ставка по кредиту, уровень оплаты труда персонала, режим налогообложения, при котором вы обеспечиваете безубыточность бизнеса. И вот вы видите модель, на основании которой можно решить, выполнимы либо невыполнимы прогнозы. Если вы понимаете, что минимальный прогноз достижим — это нормальный интересный проект, в который можно инвестировать. Если нет — это большой риск для вас, для вашего инвестора, и следует подумать, как улучшить проект, или отказаться от него.

Третий — это оптимистичный сценарий развития проекта. Он показывает, что будет, если компания будет работать в идеальных условиях. Такая модель показывает перспективы вашего проекта. Данная финмодель нужна для будущего партнера, инвестора. При этом данный сценарий не предназначен для того, чтобы показать проект в радужных красках, а для того, чтобы показать возможности и перспективы вашего проекта.

Имея данные трех сценариев развития проекта, мы строим усредненный базовый целевой прогноз, который находится в определенном коридоре оптимистичного и пессимистичного сценария. По нему работает компания и выстраивает операционное планирование при формировании планов на квартал, месяц и год развития своего бизнеса.

Показатель эффективности проекта — это сроки окупаемости вложений: чистая приведенная стоимость, внутренняя рентабельность и индекс рентабельности проекта. Многое зависит от отрасли и масштаба бизнеса. Каждый фаундер/инвестор, начиная проект, формирует для себя различные стратегии инвестирования.

Кому-то интересны проекты с низкими рисками и длительным сроком окупаемости, понятной фиксированной доходностью. Другой категории инвесторов интересны высокодоходные проекты с короткими сроками окупаемости, но при этом с высокими рисками. Финансовая модель и итоговые показатели эффективности позволяют инвестору определиться подходит ли данный проект к его стратегии инвестирования.

Комментарии